- Con los recursos de esta venta, Celsia disminuye su endeudamiento en 198 millones de dólares, obtiene la liquidez para ejecutar la readquisición de acciones y nuevos proyectos eólicos en Perú.

- EnfraGen, desarrollador, propietario y operador de activos especializados en energía sostenible y renovable y estabilidad de red en América Latina, comenzará a operar estos activos a partir del 16 de noviembre.

- Celsia mantiene su presencia en Panamá, Costa Rica y Honduras con proyectos de energía solar para empresas y eficiencia energética.

16 de noviembre de 2023. Celsia, empresa de energía del Grupo Argos, anuncia el cierre de la operación de venta de una parte de sus activos eléctricos en Panamá y Costa Rica a Fontus Spain S.L.U, una compañía de EnfraGen, LLC, que opera activos de energías renovables y de estabilidad de red en Latinoamérica. Con esta transacción, Celsia recibirá un monto de USD 194 millones por sus acciones, y hará una reducción de su deuda en USD 198 millones.

«Los recursos de la venta de algunos activos de Centroamérica nos permiten obtener la liquidez necesaria para ejecutar la recompra de acciones autorizada por nuestros accionistas, reducir nuestro nivel de endeudamiento y avanzar en oportunidades de crecimiento internacional, como la compra del proyecto eólico Caravelí en Perú, que se ajusta a nuestra estrategia enfocada en energías renovables. Así, mitigamos los riesgos asociados a los retrasos de los proyectos en La Guajira, pues vamos a reubicar los activos eólicos que teníamos para esos proyectos de manera eficiente y oportuna», afirmó Ricardo Sierra, líder de Celsia.

Los activos vendidos en Centroamérica y que comenzarán a ser operados por EnfraGen a partir del 16 de noviembre son:

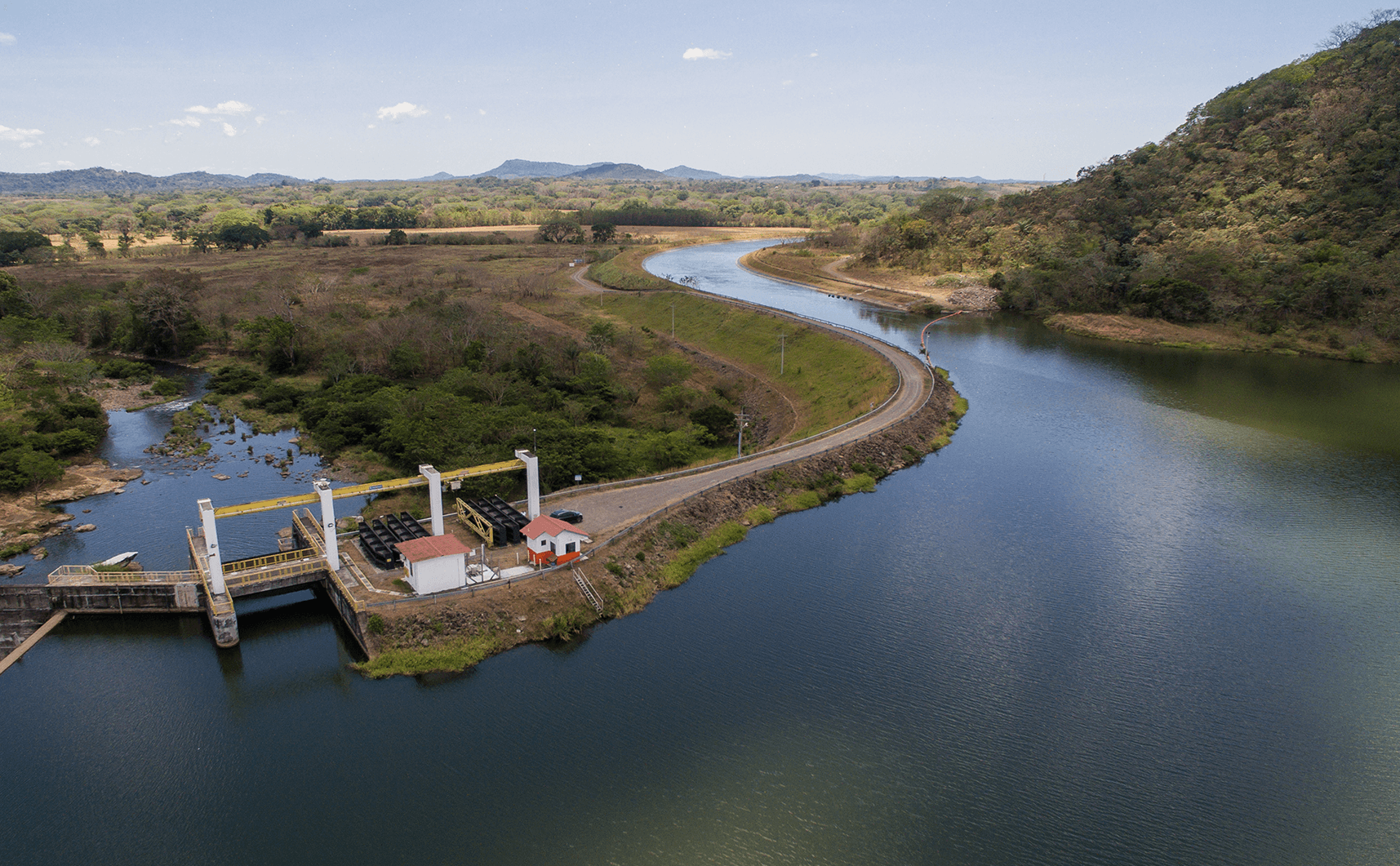

- Conjunto hidroeléctrico Dos Mares en Chiriquí (Panamá), con una capacidad de 119 MW, el cual está compuesto por las centrales hidroeléctricas: Prudencia (en la foto) (60 MW), Lorena (33,7 MW) y Gualaca (25 MW).

- Granjas solares: Divisa y Celsolar (Panamá) de 19,7 MW en conjunto.

- La Planta Eólica Guanacaste (Costa Rica) de 49,5 MW de capacidad.

Celsia continúa con presencia en Panamá, Costa Rica y Honduras, con un foco en el negocio de energía solar para clientes empresariales, donde espera alcanzar 200 MWp de capacidad instalada para 2026. Además, en la expansión del modelo de gestión de activos de transmisión y distribución, y en soluciones de eficiencia energética.

Finalmente, Ricardo Sierra agregó que: «agradecemos a esos 102 colaboradores, quienes con su talento y capacidad lograron poner estos activos en un punto muy alto para el sistema eléctrico de ambos países. Es una satisfacción saber que seguirán aportando al desarrollo del sector en la región con EnfraGen, compañía con la que compartimos valores empresariales. Por nuestra parte, quedamos con un equipo muy dinámico y profesional en Panamá, Honduras y Costa Rica, para seguir atendiendo a clientes importantes de Centroamérica».

En términos financieros los efectos de esta transacción le permitirán a la compañía:

- Fortalecer su posición de liquidez.

- Mejorar la rentabilidad sobre el capital invertido (ROCE) que pasaría de 14,17% a 17,01%.

- Reducir la deuda consolidada a $4,99 billones (12% menos frente a diciembre 2022), lo cual permitirá disminuir el gasto financiero en $69 mil millones (11% menos).

- Pasar de 3,02 a 2,52 veces el indicador deuda neta sobre ebitda, que, sumado a una duración de la deuda cercana a 6 años, habilita una excelente posición para los retos y oportunidades del futuro.

Para la transacción Celsia contó con Skadden, Arps, Slate, Meagher & Flom LLP como asesor legal en Nueva York; Alcogal como asesor legal en Panamá, BLP como asesor legal en Costa Rica, y Banca de Inversión Bancolombia como asesor financiero exclusivo